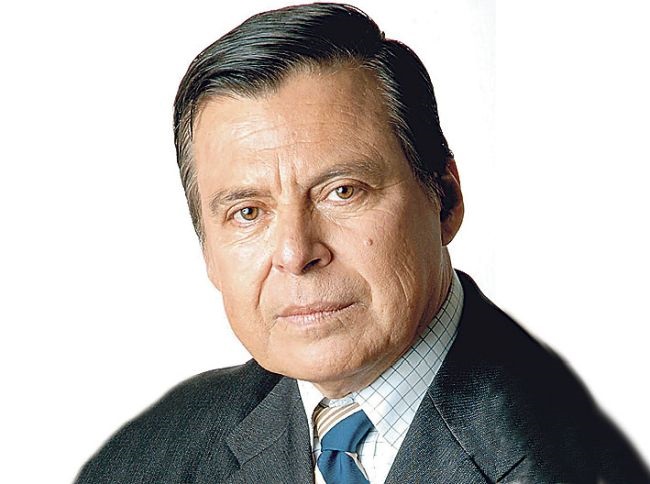

Por: Dennis Falvy

Doug Nolan informa que varios analistas señalaron como confusas las declaraciones de la Fed luego de la reunión del Comité Federal del Mercado abierto último (FOMC).

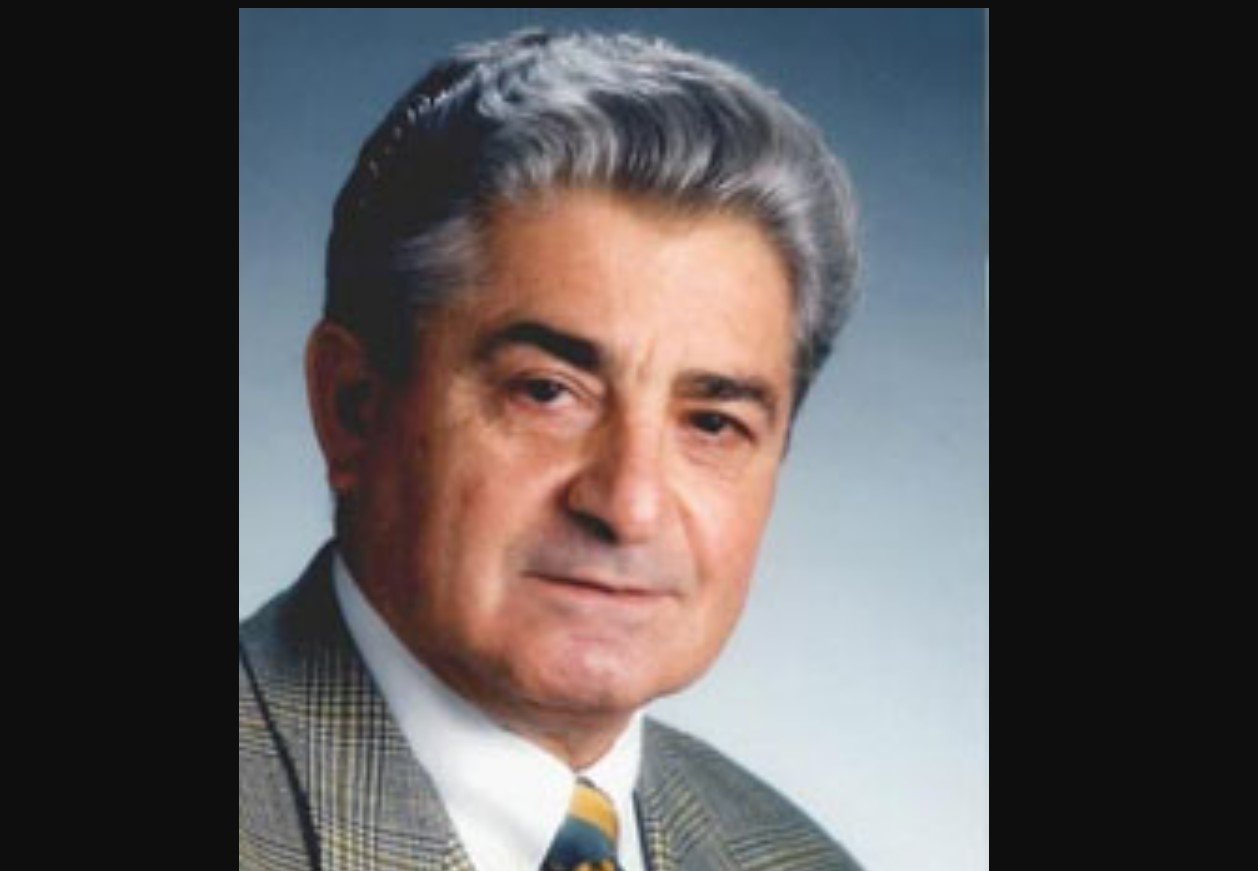

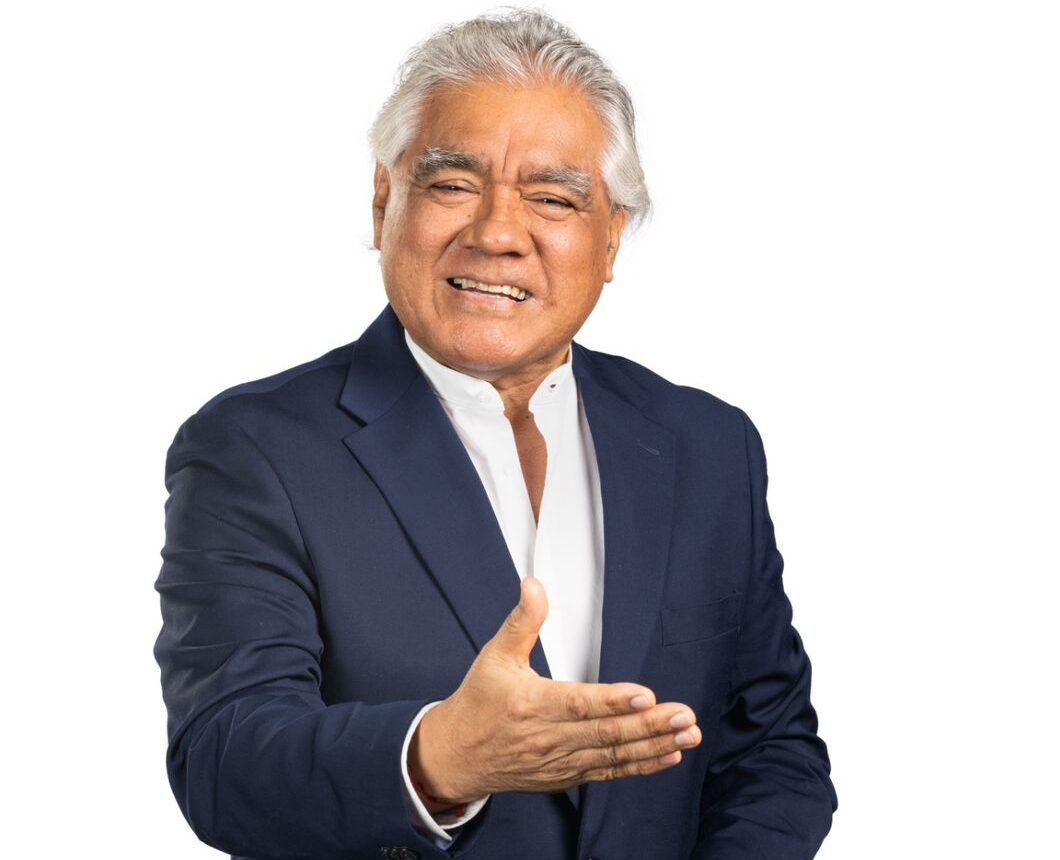

Dos de ellos son Mohamed El¬¬-Erian y Seema Shah el estratega global, que incluso señaló que cree que los banqueros centrales no saben que está pasando. Coincidieron ambos en que hay mucha confusión.

El Financial Times también releva que Christine Lagarde señaló: “Sé que es complicado; al responder sobre las perspectivas de política. Y, ello sugiere que hay un complejo camino en la «última milla» de la batalla contra la alta inflación.

En el reciente Jackson Hole de los Centrales de agosto, Jay Powell, concluyó su discurso afirmando que «estamos navegando por las estrellas bajo cielos nublados».

Preocupó aún más, que en su conferencia luego de la reunión del FOMC, declaró por seis veces la necesidad de «proceder con cuidado».

No se vio al jefe de la Reserva Federal, del banco central preeminente del mundo, decisivo y exudando confianza. Se mostró notablemente humilde y cauteloso, atributos acordes con el extraordinario telón de fondo.

Las Proyecciones Económicas del FOMC («diagrama de puntos») solo elevaron el desafío de las comunicaciones de Powell.

Los rendimientos de los bonos del Tesoro a diez años subieron nueve puntos básicos a 4,41%, y luego se negociaron por encima del 4,50% por primera vez desde octubre del 2007.

Los rendimientos soberanos alcanzaron al menos máximos de una década en países como Canadá, Alemania, Francia, España, Suecia, Bélgica, Austria, Países Bajos, Australia, Nueva Zelanda y Japón.

Esto modera el enfriamiento del mercado laboral al tiempo que refuerza la dinámica de la inflación.

La narrativa alcista de Ricitos de Oro de inflación en rápida disminución, desaceleración económica cómoda y un inminente ciclo de flexibilización era demasiado descabellada y ello sin contar la suba del Brent a US$ 95, el barril y posibilidades seria de crisis alimentaria para productos como el arroz.

Powell también se refirió a las “condiciones financieras” 11 veces durante su conferencia de prensa del 1 de febrero. Pero todo el enfoque se ha perdido silenciosamente de vista.

Hay poco desacuerdo en que la Fed esperó demasiado tiempo para comenzar la normalización de la política.

Tras una inflación monetaria sin precedentes de 5 billones de dólares, el endurecimiento de la política se enfrentó a múltiples desafíos.

Al final del juego, el FOMC se movió agresivamente con alzas de tasas.

Pero menos de un año después de la normalización de la política, la Fed se vio obligada a responder agresivamente a una crisis bancaria en desarrollo.

El colapso de SVB precipitó más de U$ 700 mil millones de inyecciones combinadas de liquidez de la Fed y FHLB.

Es importante destacar que este rescate se desarrolló rápidamente, antes de que la reducción del riesgo / desapalancamiento hubiera cobrado impulso.

Nolan señala que: “Esencialmente, se proporcionó otra inyección de liquidez a un sistema altamente sobrelicuado por el estímulo monetario y fiscal pandémico sin precedentes”.

No solo se validó aún más el respaldo de liquidez de Washington («Fed put»), sino que el rescate bancario también demostró que la Fed respondería con más urgencia que nunca al aumento de la tensión sistémica.

Los especuladores apalancados se envalentonaron.

Básicamente, las operaciones de gestión de crisis usurparon el ciclo de endurecimiento.

Este fue un gran regalo para un mercado absorbido por la dinámica especulativa de ciclo tardío.

Se me acabó el espacio y el post de Nolan tiene mucho mayor información. El mismo además ,explicita cosas importantes como que la liquidez de Washington provocó una poderosa contracción corta y desaceleración de las coberturas de derivados que produjo liquidez.

La adición de FOMO y las compras relacionadas con derivados impulsaron la dinámica de fusión especulativa.

Y, que las condiciones financieras del mercado se relajaron drásticamente.

Y no debería sorprender, que el aumento de los precios de las acciones y una fuerte recuperación del mercado de deuda corporativa ayudaran a sostener el endeudamiento y el gasto de los hogares, la contratación e inversión corporativa, y los gastos del gobierno general.

Todo ello exigió de la Fed «pisar el freno».

Las economías estadounidenses y mundiales habían desarrollado poderosos sesgos inflacionarios.

Los banqueros centrales se han vuelto cada vez más incómodos, pues es un enorme problema para diversos sectores bancario y hogares, mas el gobierno incluidos.

Es un gran problema para un mundo sobreendeudado, donde la deuda global alcanzó un récord de 307 billones de dólares en el segundo trimestre del año a pesar del aumento de las tasas de interés que frenan el crédito bancario, con mercados como Estados Unidos y Japón impulsando el aumento.