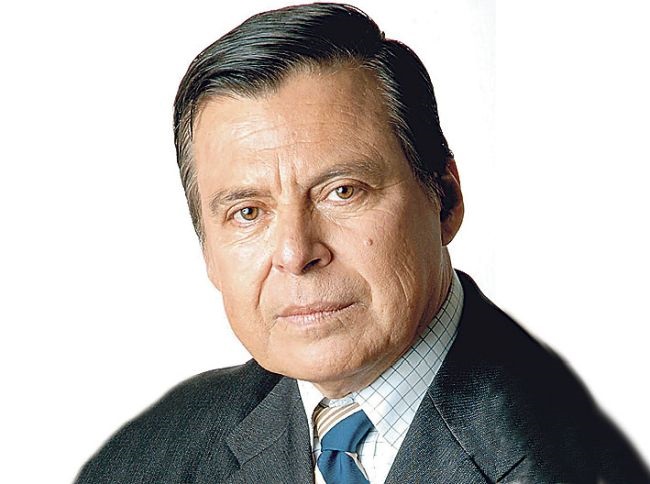

El Profesor Baca refiere la “cantaleta”, de que la inflación baja, reversa la recesión y se acerca a los márgenes inflacionarios que el BCRP quiere para este año .Pero Ojo una menor inflación significa que los precios están subiendo a un menor ritmo. La realidad es que, para el consumidor promedio, los productos están más caros que antes.

Baca señala que en el periodo 2021 – 2023, los precios aumentaron 18.3% más que en enero de 2021. Si los ingresos del consumidor, en el mismo periodo, hubiesen aumentado en similar porcentaje, entonces podría continuar consumiendo la misma cantidad de bienes.

Refiere el profesor que, en un escenario de recesión, los ahorros juegan un papel importante y las AFP y CTS han hecho ese rol. A ello también los bonos y subsidios otorgados por el gobierno para mitigar la caída del poder adquisitivo de los consumidores. Pero eso no es ad infinitum. Se acaba y hay que volver a la realidad.

Es obvio, señala Baca, que en una economía competitiva, el ahorro personal debería ser un importante amortiguador de un choque recesivo como el que estamos experimentando. Sin embargo, en nuestra economía el ahorro personal es prácticamente inexistente.

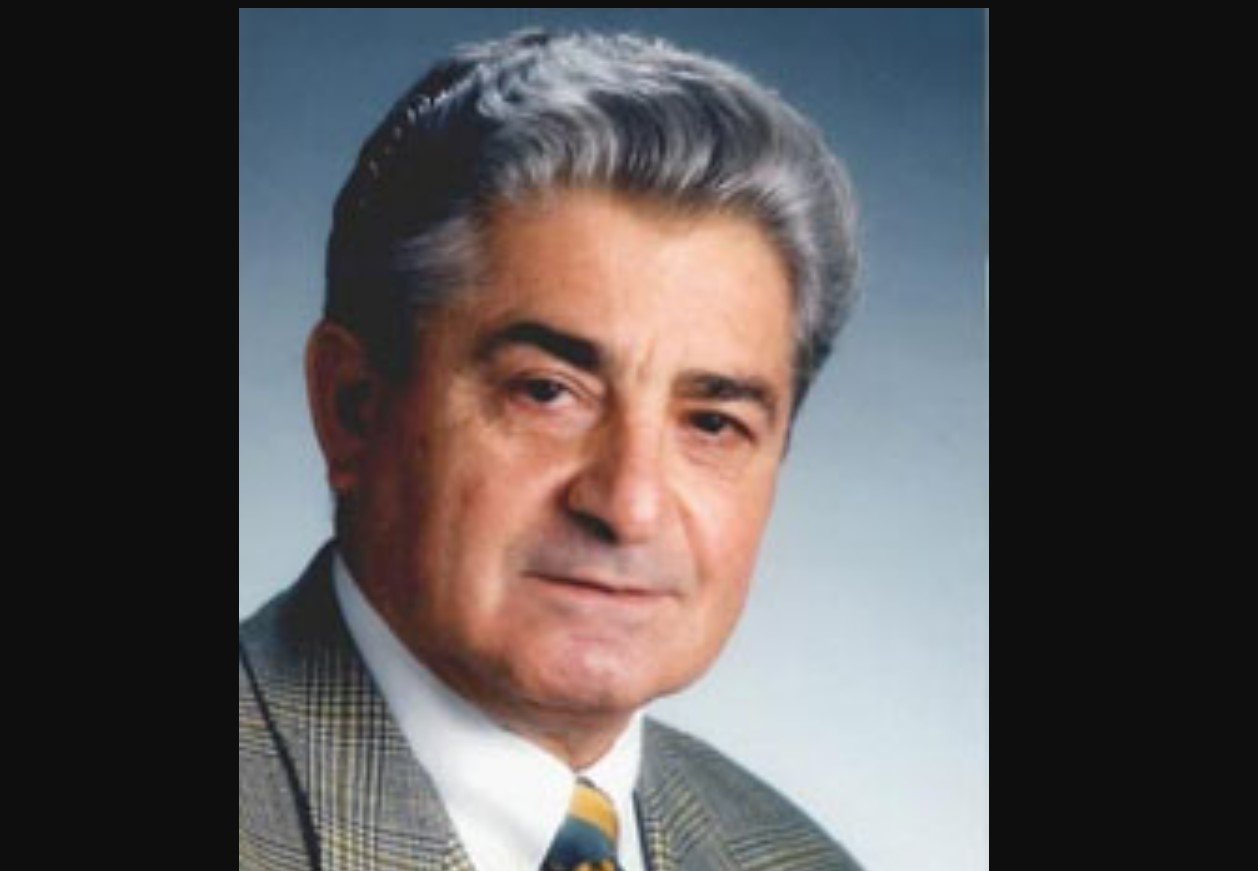

Y entonces el famoso Spread o margen, que es el captar los depósitos de los ahorristas a una tasa de interés pasiva y prestarlos a las empresas o consumidores a una tasa de interés activa, es enorme en los bancos, que además por ley desde años les han legalizado la usura y hacen lo que les viene en gana con su sindicato Asbanc y una tira de sinvergüenzas venales y que siempre sacan algo con sus opiniones inverosímiles ayudados por periodistas que dan vergüenza ajena.

Baca muestra la evolución de las tasas de interés activas (TAMN), pasivas (TIPMN) y la tasa de referencia del BCRP en términos reales, para el periodo 2019 – enero 2024.

En términos reales, el ahorrista pierde dinero. En una economía competitiva, uno esperaría que la tasa de referencia del BCRP siempre se ubique por debajo de la tasa pasiva ofrecida al ahorrista.

Pero Baca muestra que en el periodo del 2019 – 2023 en el periodo prepandemia el margen cambiario oscilaba alrededor del 12.0% y con una inflación de 2.5%, el margen real se ubicaba en 9.5%.

La pandemia originó una reducción de este margen a menos de 10% como consecuencia del programa Reactiva y la reducción de las tasas de interés activas de los bancos. Sin embargo, a partir de mediados de 2021, el margen bancario no ha dejado de subir y a fines del 2023 superó los niveles prepandemia, a pesar de que la inflación viene siendo controlada por la política del BCRP.

¿Cómo es esto posible? Ello lo explica el profesor en su post.

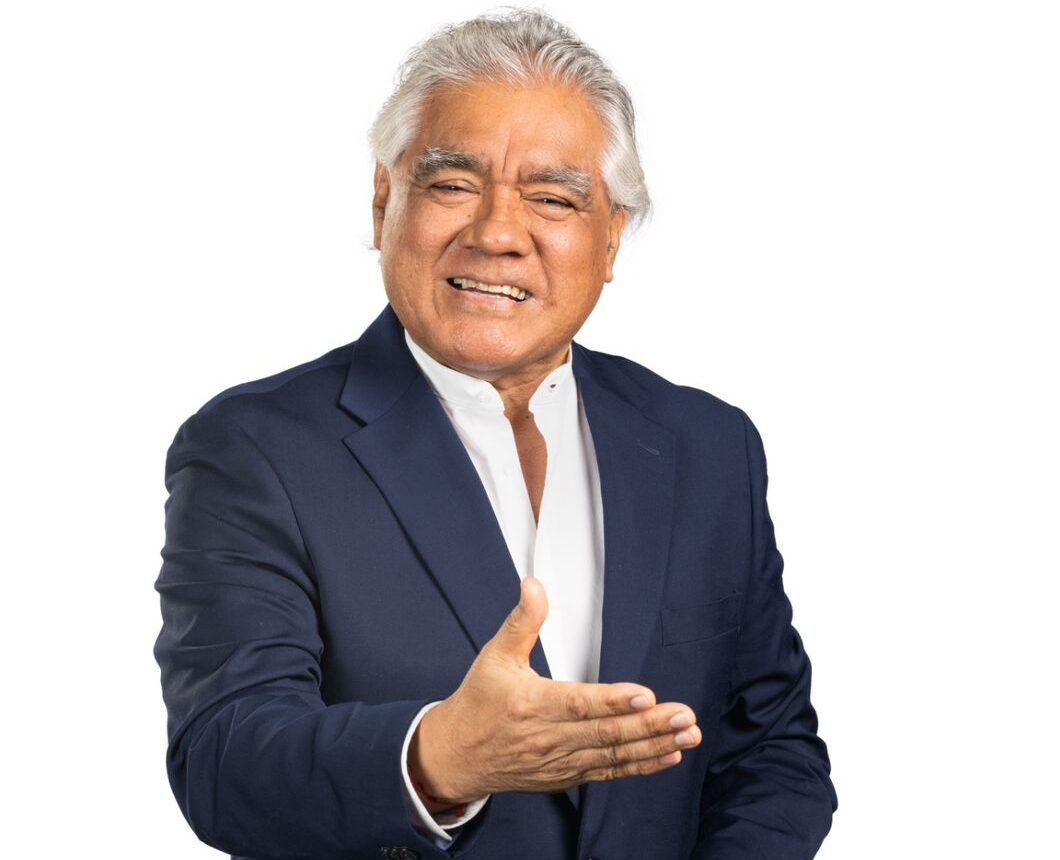

En rigor, las nuevas tecnologías financieras (Fintech) incluyendo el uso de Monedas Digitales de Banco Central ofrecen soluciones al problema de inclusión financiera que permitirían una apertura competitiva al mercado financiero, para mejores tasas pasivas, reducir el margen bancario y generar un aumento de la inclusión financiera.