La pandemia destapó la importancia de democratizar el proceso de inclusión financiera para que peruanos puedan acceder a servicios financieros de la forma más sencilla

La pandemia al poder ser solamente controlada actualmente por el aislamiento social, va a reducir indefectiblemente el uso del dinero en billetes pudiendo ser la propulsora de nuevos hábitos de consumo y formas de pago, aún en las personas más arraigadas al uso del dinero físico, lo cual requiere de una aceleración en el proceso de incorporar a personas en el sistema financiero para que puedan acceder a las mismas.

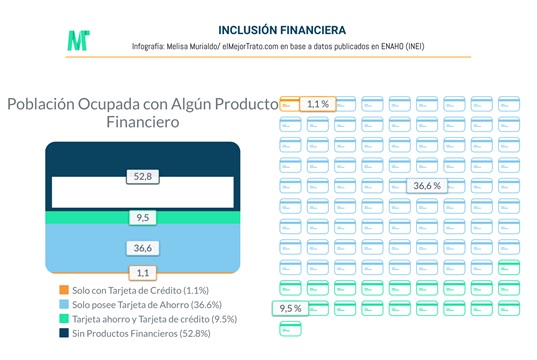

Bancarización en el Perú

La inclusión financiera implica ampliar el acceso de productos y servicios financieros a personas sin ninguna relación bancaria, además de la alfabetización financiera y tecnológica, con el objetivo de mejorar su calidad de vida.

De acuerdo a últimos datos proporcionados por el INEI, un 47% de los adultos son clientes de algún banco o financiera (aunque no necesariamente lo utilice). El resto no es titular de ningún producto financiero.

El instrumento electrónico más utilizado en el país es la tarjeta de débito con cerca de un 50% de participación. Sin embargo, es importante aclarar que el gran porcentaje de participación de los cajeros automáticos responde todavía a una alta incidencia de retiros de efectivo a través de este canal.

Es así que hasta hace pocos meses el dinero en papel se negaba a desaparecer.

Colombia, Perú, Uruguay y México encabezan la clasificación global de entorno propicio para la inclusión financiera según The Economist Intelligence Unit.

El análisis realizado por la empresa online de servicios financieros el Mejor Trato, enumera que el país tiene desafíos que superar como:

- la disminución de la pobreza;

- la reducción de la brecha financiera regional;

- la ampliación del uso de la banca digital en áreas no urbanas;

- la creación de una estructura de ciberseguridad avanzada

Ante ello, ¿Es la Inclusión Financiera el “remedio” para la pandemia

económica provocada por el Coronavirus?

La coyuntura que transitamos brinda una oportunidad para potenciar los medios electrónicos de pago y desalentar consecuentemente el uso del efectivo, situaciones que para ser viables requieren de acelerar el proceso de democratización de inclusión financiera.

El gasto en el canal electrónico se triplicó en Latinoamérica. El comercio a través de esas

plataformas crecerá más que el comercio tradicional minorista el próximo año ya que nuevos consumidores digitales experimentaron la modalidad y los ya establecidos han incrementado su uso durante la cuarentena.

Es así que, a pesar del apego a la plata en mano, la contingencia está modificando los hábitos de compra y pagos de los compradores, quienes prefieren usar menos billetes y están optando por los pagos digitales. El uso de los medios digitales en el país en

general ya no es y ni podría ser el mismo.

Por lo que, si se evalúa la forma de responder activamente a los nuevos retos que impone la economía digital:

✓ mejorar la logística;

✓ asegurar bioseguridad con envío gratis;

✓ aumentar mano de obra esencial para evitar retrasos;

✓ aprovechar la ventaja regulatoria en materia de inclusión financiera;

✓ ofrecer productos que realmente satisfagan las necesidades de la población diversa

Sin dejar de lado complementos analógicos para disminuir los riesgos y maximizar los

beneficios, la pandemia podría aumentar el comercio electrónico hasta llegar a picos nunca

antes imaginados e incorporar el uso de medios de pago diferentes al dinero físico como un

hábito de consumo en la sociedad y consecuentemente la necesidad de bancarizarlos.

Por ende, si las personas no están incluidas financieramente van a continuar

prefiriendo “romper” con el aislamiento que realizar sus transacciones de manera online.

Pero para que puedan “competir” con el efectivo, las formas de pago electrónicas deben ser no sólo seguras para evitar los fraudes informáticos sino también accesibles a toda la población, rápidas y sencillas sin trámites burocráticos engorrosos que hacen círculo interminable de contraseñas y verificaciones que paradójicamente terminan dando la sensación de haber expuesto toda tu privacidad desalentando el proceso de digitalización de la población.

Sin educación ni creación de fuentes laborales la ampliación del proceso de bancarización de la población se torna insuficiente.

Como conclusión las políticas de inclusión financiera son eficaces cuando se complementan con políticas sociales de empleo y fiscales. Ya que de lo contrario los indicadores pueden subir en el corto plazo y mostrar resultados engañosos al hacerse insostenibles en el tiempo.