Rafael López Aliaga pretende anular investigación fiscal por lavado de activos vía habeas corpus.

El candidato a la alcaldía de Lima Metropolitana por Renovación Popular, según tesis fiscal, participó en una presunta red de corrupción en la Caja Metropolitana durante la gestión de Susana Villarán.

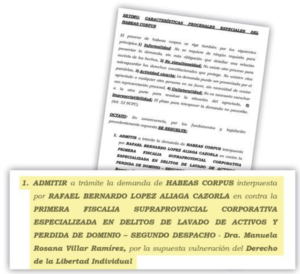

Específicamente, López Aliaga solicita que la justicia constitucional ordene a Villar Ramírez a “dejar sin efecto los numerales 42 y 43 de la resolución/disposición de formalización de investigación preparatoria de la carpeta fiscal n.º 87-2017 de fecha 27 de julio del 2022, así como abstenerse a múltiples investigaciones en su contra”.

El recurso está dirigido contra la fiscal supra provincial Manuela Villar Ramírez, del Segundo Despacho de la Primera Fiscalía Supra provincial Especializada en Delitos de Lavado de Activos y Pérdida de Dominio, y en él se alega que la representante del Ministerio Público estaría vulnerando el derecho de la libertad individual del aspirante al sillón municipal.

habeas corpus

La demanda fue admitida a trámite el 23 de agosto por el Sexto Juzgado Constitucional de Lima, a cargo de la jueza Rocío Rabines Briceño, quien requirió al despacho de la fiscal provincial Manuela Villar copias certificadas de la carpeta fiscal en la que se encuentra involucrado el líder de Renovación Popular.

¿Por qué se investiga a RLA por lavado de activos?

El 26 de julio pasado, la fiscal Manuela Villar, del segundo despacho de la primera fiscalía supra provincial especializada en delitos de lavado de activos, formalizó una investigación preparatoria a Rafael López Aliaga, a uno de sus socios y a tres de sus compañías offshore por ser presuntos integrantes de una organización criminal incursa en lavado activos.

El caso empezó en agosto de 2017, a raíz de las revelaciones de los Panama Papers, la hoy famosa investigación que repercutió en el mundo entero y fue liderada por el Consorcio Internacional de Periodistas de Investigación (ICIJ, por sus siglas en inglés). Luego, se reveló las sociedades offshore que Rafael López Aliaga constituyó a través de la firma panameña Mossack Fonseca; y describió tanto los movimientos financieros como las acciones fraudulentas que en ese medio perpetró López Aliaga en las batallas por control societario y patrimonial que este sostuvo con un socio de antaño, Lorenzo Sousa.

Esas revelaciones llevaron a investigaciones fiscales, conducidas en el inicio por la fiscal Yovana Mori. En su desarrollo surgió una vinculación directa entre el caso nuevo y otro anterior pero muy notorio:

Se trató del esquema de corrupción en la Caja Metropolitana de Lima, que favoreció con contratos tramposos a un socio y dos compañías de López Aliaga por más de un millón y medio de soles. Y ello sucedió durante la gestión de Susana Villarán en la municipalidad de Lima.

Rafael López Aliaga reportó la pérdida del 94% de sus ingresos

De acuerdo con la investigación del Ministerio Público, la Caja Metropolitana, entre 2012 y 2013, pagó S/ 1 550 000 a las empresas de López Aliaga, ACRES Sociedad Titulizadora y ACRES Finance, y al entonces socio del político, Andréz Muñoz.

En las diligencias fiscales, se detectaron aumentos de capital entre las empresas del candidato a la alcaldía de Lima. Una de las empresas identificadas es la offshore ACRES Investments International Ltd Inc., accionista mayoritaria de ACRES Investments SA. Es aquí donde el caso de la Caja Metropolitana se encuentra con los Panama Papers.

Justamente, esta última es accionista de ACRES Sociedad Titulizadora y ACRES Finance. “(Este esquema) habría tenido como propósito que las ganancias ilícitas obtenidas de la contratación con la Caja Metropolitana de Lima (…) terminen en un mediano plazo en manos de la empresa panameña ACRES Investments International Ltd Inc. por ser esta la última titular de las acciones de la empresa Acres Investments”, refiere la tesis fiscal.

La Caja Metropolitana o el negocio de ‘Caja Gas’

En 2006, Luis Castañeda Lossio lanzó un programa de créditos llamado ‘Caja Gas’, a través de la Caja Metropolitana, para que los taxistas pudieran financiar la conversión de sus vehículos de gasolina a gas natural vehicular (GNV) o comprar autos con ese sistema.

A su salida de la alcaldía de Lima, en 2011, Castañeda dejó la Caja Metropolitana en una situación difícil: ‘Caja Gas’ representaba el 50 por ciento de sus colocaciones y padecía un alto nivel de morosidad. Rafael López Aliaga fue regidor por el partido de Castañeda, Solidaridad Nacional, en su segundo periodo municipal.

Unos meses después de iniciada la gestión de Susana Villarán como alcaldesa de Lima, López Aliaga fundó la compañía ACRES Sociedad Titulizadora SA. Lo hizo el 15 de junio de 2011, y tuvo como socios a ACRES Investments SA, una compañía controlada por él, y a Javier Riofrio Orrego, socio de López Aliaga en otras compañías.

¿El objeto de la nueva compañía? Estructurar, promover y desarrollar procesos de titulización (o titularización), que es una manera de tercerizar una obligación de pago, una deuda. Su primer directorio estuvo conformado por López Aliaga (como gerente general), Javier Riofrio, Rui Baracco y el chileno Andrés Muñoz Ramírez, quien asumió como socio operador.

Andrés Muñoz se hizo conocido en el ámbito financiero cuando implementó el sistema de riesgos en el Banco Santander del Perú, donde laboró hasta fines de los 90. En 1999 pasó a trabajar en Interbank, donde ocupó los cargos de Vicepresidente Ejecutivo Comercial y Vicepresidente Ejecutivo de Riesgos.

A su salida del Interbank, en 2011, Muñoz fue accionista o miembro del directorio de algunas empresas vinculadas a López Aliaga como ACRES Real Estate SA (Digital Ventures), ACRES Investments Peru SA, ACRES Sociedad Agente de Bolsa y Energías Eólicas del Perú SA.

Unos pocos meses después, el 19 de octubre de 2011, López Aliaga fundó otra empresa: ACRES Finance SA. Lo hizo a través de ACRES Investments SA, como su representante. Andrés Muñoz también se hizo socio de esta empresa. Inicialmente su rubro fue el inmobiliario, pero en diciembre de ese año cambió de giro a la consultoría, asesoría e ingeniería financiera y empresarial. La compañía tuvo a Muñoz como presidente de su primer directorio.

El 18 de noviembre de 2011, apenas un mes después de la constitución de ACRES Finance, la oficina de Logística de la Caja Metropolitana envió cartas de invitación a tres expertos en finanzas porque quería contratar una asesoría externa en gestión integral de riesgos.

Andrés Muñoz, Ángel Calderón y Rafael García

Uno de los convocados fue Andrés Muñoz, quien tenía una relación cercana con por lo menos dos funcionarios de la gestión de Villarán. Uno de ellos era Ángel Calderón, gerente de la oficina de riesgos de la Caja Metropolitana. Muñoz y Calderón habían trabajado juntos a fines de los 90 en el Banco Santander, en el área de riesgos. Muñoz fue su jefe por tres años.

El otro era José Miguel Castro, presidente del directorio de la Caja Metropolitana, con quien había trabajado unos años en el Interbank.

El 20 de diciembre de ese año Ángel Calderón envió un informe a la gerencia general de la Caja Metropolitana en el que justificaba la necesidad de contratar a Muñoz como asesor a través de un proceso de contratación directa.

Poco tiempo después, el 20 de febrero de 2012, la Caja Metropolitana suscribió un contrato de asesoría externa con Muñoz para que haga un diagnóstico de riesgo vinculado a los productos del área de banca comercial, ‘Caja Gas’ y la estructura de captaciones y endeudados.

La Caja Metropolitana le pagó 80 mil soles. Lo resaltante aquí es que el primer pago –se había dividido en cuatro armadas de 20 mil cada una– fue hecho un mes antes de la suscripción del contrato.

Según la fiscal anticorrupción Vanessa Díaz Ramos, que investigó luego el caso, hubo una simulación del proceso de selección y firma del contrato para favorecer a Muñoz. “El servicio para el cual fue contratado Muñoz no fue brindado”, sostuvo Díaz Ramos en su acusación fiscal.

el primer recibo emitido por Muñoz –sin fecha– para intentar disfrazar el primer pago

El 10 de enero –en paralelo a las gestiones para la consultoría– Muñoz envió un correo electrónico al gerente general de la Caja Metropolitana, Óscar Vivanco, en el que planteó su interés en “formalizar en un mandato la ejecución de la emisión de bonos titulizados de la cartera Caja Gas”. Precisamente el rubro de ACRES Sociedad Titulizadora, de Rafael López Aliaga, constituida siete meses antes.

En la sesión del directorio de la Caja Metropolitana del 9 de agosto de 2012, Vivanco presentó la propuesta para titulizar la cartera ‘Caja Gas’ hasta por 40 millones de soles. El directorio aceptó y autorizó al funcionario para que contrate de forma directa a una empresa titulizadora, así como las asesorías (financieras, legales y de otras especialidades) necesarias para concretar la titulación.

El 4 de octubre de ese año, la Caja Metropolitana suscribió, en forma directa y sin concurso, un contrato con ACRES Sociedad Titulizadora y ACRES Finance SA para el proceso de estructuración, titulización y colocación de bonos titulizados de la cartera de crédito ‘Caja Gas’. El contrato fijó un pago de 300 mil soles, más el IGV, dividido en tres cuotas; y un pago de honorarios de éxito del 1.5% del monto colocado, más el IGV, pagados a la fecha de colocación de los bonos.

Todo esto en el papel. Porque igual que lo que sucedió con Muñoz, las compañías de López Aliaga cobraron parte de sus honorarios antes de firmar el contrato.

De acuerdo con la investigación fiscal, la contratación de ambas empresas se hizo “sin que existiera una necesidad real”. Sin “ningún informe técnico que respalde la propuesta de la necesidad de titulización, el monto de la emisión de los bonos, ni el plazo de la operación de titulación”. Además, la fiscalía determinó que el contrato fue elaborado por ACRES Sociedad Titulizadora y ACRES Finance SA, y no por la Caja Metropolitana.

El 31 de diciembre de 2012, Óscar Vivanco suscribió el contrato de Fideicomiso de Titulación y contrato de Emisión de Bonos de titulización por 40 millones con ACRES Sociedad Titulizadora.

Cofide compró los bonos.

Esta fue la primera operación de ACRES Sociedad Titulizadora, de López Aliaga, desde su fundación.

Como se ve, la administración de Susana Villarán no solo saltaba plazos sino también la ley para favorecer a Muñoz y a López Aliaga.

De acuerdo con un informe pericial de la Fiscalía (077-2016-EP-MPFN), “el haber retirado de libros la “Cartera de créditos Caja Gas” por 40 millones y haberlos recibido en efectivo por la titulación”, no podía considerarse como una inyección de capital. El dinero salió nuevamente para pagar el capital de los bonos más los intereses, porque “la Caja tenía que responder por el monto no cubierto por las cobranzas, asumiendo la diferencia para garantizar el pago a Cofide”.

De acuerdo con la Contraloría, “el costo indebidamente pagado por la Caja Metropolitana” por esa operación “generó un perjuicio económico de 9 millones 967 mil 567 soles, en el periodo del 1 de enero de 2011 al 31 de diciembre de 2013”.

El 3 de enero de 2013, la Caja Metropolitana suscribió otro contrato –una vez más de forma directa y sin concurso– con ACRES Finance para el servicio de “revisión global de la cartera de créditos de la Caja Metropolitana” por 150 mil soles (más IGV). Un servicio por el que ya se le había pagado a Andrés Muñoz un año antes.

De acuerdo con la Fiscalía, no existió ningún medio que acredite “que ACRES Finance SA. haya presentado informes o entregables que contengan una explicación de sus conclusiones y recomendaciones, por lo tanto, el pago efectuado a la empresa solo defraudó y causó perjuicio” a la Caja Metropolitana.

Hasta aquí, tenemos que entre 2012 y 2013, la Caja Metropolitana pagó un total de 1 millón 550 mil soles en contratos con ACRES Sociedad Titulizadora, ACRES Finance –ambas empresas de Rafael López Aliaga– y con el socio de este, Andrés Muñoz.

Eso no fue todo. El 31 de julio de 2012, la Caja Metropolitana le otorgó un crédito por un millón 100 mil dólares a una compañía inmobiliaria representada por Andrés Muñoz, Promotora Chulucanas SAC, para desarrollar el proyecto inmobiliario ‘Valle Camila’ en Chulucanas, Piura. De acuerdo con las investigaciones fiscales, este fue un crédito otorgado de forma irregular: la compañía carecía de experiencia y respaldo económico para afrontar la deuda. Tampoco existía una demanda real de los inmuebles ofertados en el proyecto.

Andrés Muñoz y Rafael López Aliaga en un video institucional de ACRES Investments. (Fuente: Sudaca)

Al año siguiente de esta operación, Andrés Muñoz compró un paquete de acciones de la Financiera TFC y se convirtió primero en presidente del directorio y luego asumió también la gerencia general. Ángel Calderón, un personaje clave en la trama para favorecer a Muñoz y a las empresas de López Aliaga en la Caja Metropolitana, pasó a trabajar en TFC como gerente de riesgos y recuperaciones.

Lo que vino después en TFC es una historia de complejos esquemas de fraude.

Para los fines concretos de esta historia es relevante saber que tras la intervención a la Financiera TFC en diciembre de 2019, la SBS investigó las operaciones de la entidad durante todo su periodo de funcionamiento.

La investigación motivó que el 26 de agosto de 2020, la SBS presentara una denuncia ante el fiscal coordinador de crimen organizado, Jorge Chávez Cotrina, en la que advirtió “la existencia de una organización criminal con una estructura muy compleja y amplia, dirigida por Andrés Muñoz”.

De acuerdo con la denuncia, Muñoz “designó personal de confianza en cargos gerenciales, jefaturas y de trabajadores, quienes sirvieron como parte operativa de la organización, disponiendo, instruyendo y ejecutando, en cortos periodos de tiempo, el desembolso de créditos y financiamientos a favor de empresas que no contaban con una adecuada evaluación crediticia, todo ello a fin de disponer de los fondos de la financiera, los cuales, luego de ser diversificados a través de diversas cuentas bancarias, y en algunos casos efectuados a la conversión a otra moneda, reingresaban a la propia entidad como aportes de capital a favor de Andrés Muñoz Ramírez y las empresas de su propiedad”.

La SBS denunció a Andrés Muñoz y a otros 27 funcionarios de la Financiera TFC, uno de los cuales es Ángel Calderón. También denunció a altos ejecutivos de 25 empresas.

Los casos se encuentran

(De ‘Caja Gas’ a los Panama Papers)

El 21 de diciembre de 2020, la fiscal Vanessa Díaz acusó a 11 personas por el caso de la Caja Metropolitana. En cuanto a Andrés Muñoz, la fiscal le imputó los delitos de colusión agravada y falsedad genérica, y pidió al Poder Judicial una condena de 12 años y 11 meses de prisión.

La fiscal Manuela Villar, de lavado de activos, sostiene que López Aliaga tuvo participación en toda la trama de corrupción en la Caja Metropolitana.

Y aquí es donde el caso se conecta con los Panama Papers.

En julio de este año, la fiscal Villar formalizó la investigación preparatoria a Rafael López Aliaga, por el delito de lavado de activos, procedente del delito contra la administración pública –el caso de la Caja Metropolitana–, con el agravante de integrar una organización criminal.

También fueron incluidos en la formalización de investigación preparatoria Rui Baracco, socio de López Aliaga en varias compañías; Jimena Burmester Yañez; y las sociedades offshore ACRES Investments Ltd, ACRES Investments International Ltd Inc, y Paga Investments Ltd, constituidas por la firma panameña Mossack Fonseca.

Aumentos de capital

La Fiscalía identificó aumentos de capital, bajo la modalidad de capitalización de acreencias, entre las empresas relacionadas al grupo económico de López Aliaga por 223 millones 908 mil 180 soles.

En esa lista figura, por ejemplo, la offshore ACRES Investments International Ltd Inc., registrada en Nevada por Mossack Fonseca, el 28 de junio de 2011. Tiene como único accionista a Rafael López Aliaga.

En su declaración del 26 de abril de 2018 a la Fiscalía, López Aliaga dijo que esa compañía no había tenido actividad económica. Sin embargo, sí ha tenido participación en operaciones empresariales en el Perú.

ACRES Investments International Ltd Inc. es accionista mayoritaria de ACRES Investments SA, que a su vez es accionista de ACRES Sociedad Titulizadora y ACRES Finance. Todas estas compañías, de acuerdo con la Fiscalía, están controladas por López Aliaga.

Según el libro de actas de ACRES Investments SA del 7 de octubre de 2015, Acres Investments International Ltd Inc. registró acreencias por la suma de 54 millones 734 mil 307 soles. Pero existe ningún documento que acredite la procedencia de los fondos, de acuerdo con las investigaciones fiscales.

Sobre la intervención de ACRES Investments SA en los aumentos de capital de ACRES Sociedad Titulizadora, la fiscalía detectó que después de la última capitalización de junio de 2017, la primera quedó en una posición de dominio.

De acuerdo con la tesis fiscal, este esquema de aumentos de capital, “habría tenido como propósito que las ganancias ilícitas obtenidas de la contratación con la Caja Metropolitana de Lima […] terminen en un mediano plazo en manos de la empresa panameña ACRES Investments International Ltd Inc. por ser esta la última titular de las acciones de la empresa Acres Investments”.

Según refiere la fiscalía, entre 2010 y 2018, se dieron “transacciones sospechosas, sofisticadas y estructuradas en su ejecución por incorporar a una entidad financiera (Caja Metropolitana), empresas nacionales dirigidas por testaferros y offshores vinculadas (ACRES Investments International Ltd Inc, ACRES Investments Ltd, y Paga Investment Ltd) al constituirse en actividades criminales generadoras de dineros ilícitos, implican el primer momento de colocación de activos en el tracto económico nacional [sic] mediante acciones defraudatorias y fraudulentas”.

Entre 2011 y 2014, “como un segundo momento de la diversificación y transformación, a efectos de integrar o legitimar los activos a su propietario real en diversas empresas nacionales y offshore, sobre el que intervino y participó directamente Rafael López Aliaga […] se reinvirtieron o introdujeron estas ganancias ilícitas en el patrimonio de ACRES Finance y ACRES Sociedad Titulizadora, entre otras empresas, apareciendo como inversiones normales, créditos o reinversiones de ahorros que incluyen asociaciones sin fines de lucro y entidades financieras”.

Incremento patrimonial

La Fiscalía detectó “un incremento inusual del patrimonio” de Rafael López Aliaga vinculado a abonos recibidos en su cuenta del Banbif por un monto total de 3 millones 826 mil 770 dólares bajo los conceptos de convenios, dietas, préstamos y usufructos.

De acuerdo con la fiscalía, López Aliaga no ha sustentado “en modo alguno el origen de dichos posibles abonos, es decir, la legitimidad y fehaciencia de la existencia [sic] de algún convenio con Perurail SA, Perú POEH, y Ferrocarril Trasandino que acredite a su vez la existencia de reunión de directorio que justifique el pago de dichas dietas, así como contratos de préstamos de fecha cierta de ningún tipo; y menos aún rendiciones de gastos a reembolsar. […] Lo propio se da con usufructos, de los cuales no se cuenta con detalle alguno de sus características así como tampoco con instrumento notarial o registral alguno”.